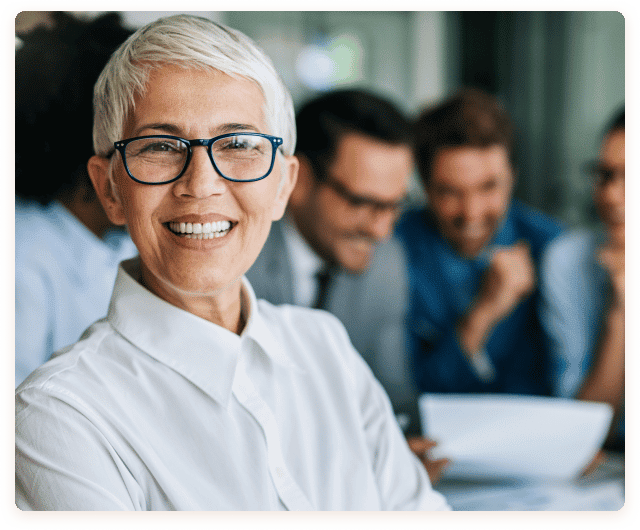

Quel est le rôle du Credit Manager ?

Le Credit Manager est à la fois le pilier et le point de jonction entre tous les services liés au cycle order-to-cash de l’entreprise. Il accélère le flux de cash disponible issu des ventes réalisées tout en préservant les relations commerciales avec les clients.

Autrement dit, il se donne pour mission de réduire au maximum le DSO (days sales outstanding ou délai moyen de recouvrement) et fait en sorte que les ventes conclues par les commerciaux se traduisent bien par des rentrées d’argent pour l’entreprise.

Ainsi, la fonction Credit Management est désormais reconnue comme stratégique au sein des entreprises performantes parce qu’elle permet d’augmenter la trésorerie disponible et qu’elle contribue à améliorer leurs capacités de financement et de développement.