Comment calculer le DSO ?

Le DSO, ou délai moyen de paiement, est un indicateur qui requiert une vigilance particulière de la part des entreprises. Plus le DSO est important, plus la trésorerie de l’entreprise est mise en péril. Diminuer au maximum le DSO est une des priorités d’un service comptable. Découvrez comment calculer un DSO et sécuriser votre trésorerie.

Qu’est-ce que le DSO ? Définition

Le DSO (Délai de paiement des Créances moyen – Daily Sales Outstanding ) est un indicateur clé de la performance de la gestion de la trésorerie d’une entreprise. Il mesure le nombre de jours nécessaires pour encaisser les paiements dus par les clients après la date d’émission de la facture. Autrement dit, calculer le DSO, c’est calculer la durée moyenne des crédits clients de votre société.

Comment calculer le DSO – Définition et calcul | GCE

Le DSO apporte des informations comptables importantes sur le chiffre d’affaires qui a été facturé, mais qui reste en attente d’encaissement.

Calculé en nombre de jours, on le rencontre parfois désigné par l’acronyme NJC (Nombre de jours de crédits clients.).

Quels sont les éléments de calcul du DSO ?

Le calcul du DSO est un indicateur indispensable à intégrer à votre comptabilité pour contrôler la santé financière de votre entreprise.

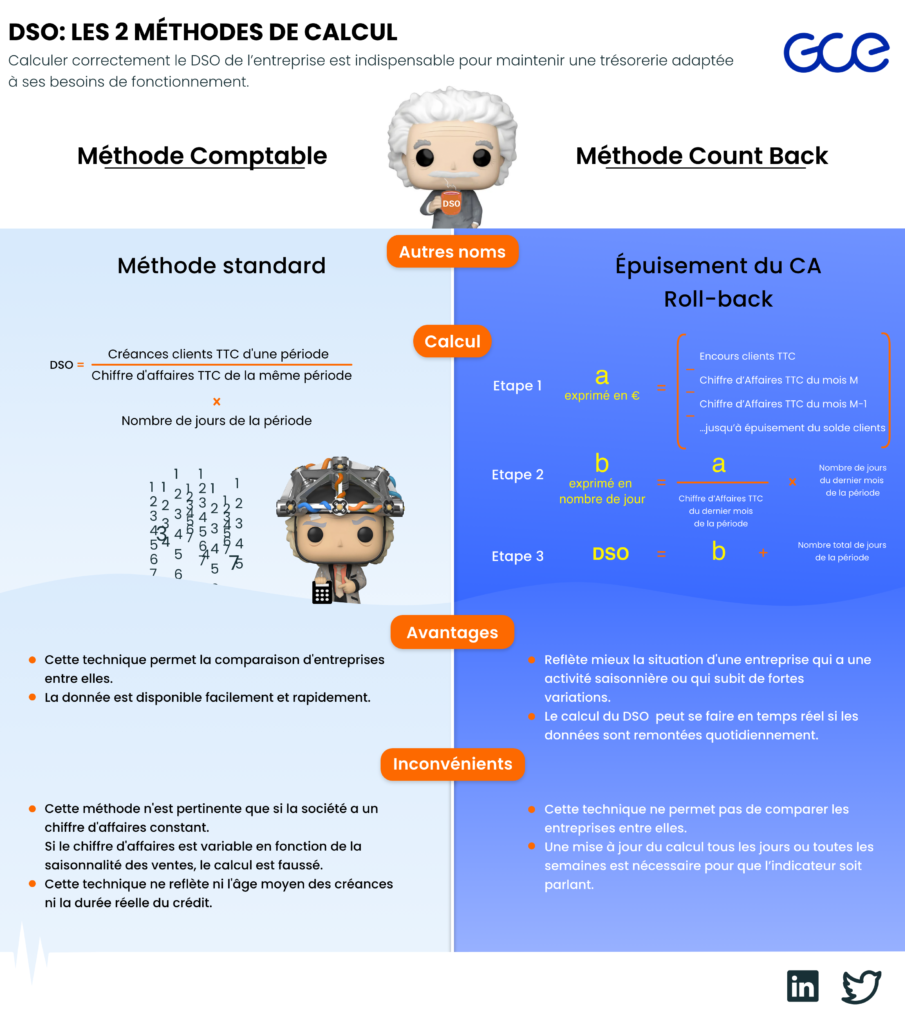

Il existe deux moyens pour calculer son DSO.

1) Calculer son DSO par la méthode comptable

Calculer son DSO en appliquant la méthode comptable comprend deux étapes :

- Établir le rapport entre la totalité des vos créances clients TTC et votre chiffre d’affaires TTC sur une période donnée (soit créances TTC ÷ CA TTC).

- Multiplier ce rapport par le nombre de jours de la période déterminée.

Exemple pour comprendre :

Voici le calcul du DSO d’une société ayant un encours clients s’élevant à 20 000 € pour un chiffre d’affaires de 45 000 € TTC sur une période de 3 mois (90 jours) :

(20 000 € ÷ 45 000 €) x 90 j = 40 jours

Ce résultat indique qu’en moyenne, dans cette entreprise, les clients mettent 40 jours à s’acquitter des sommes dues.

Cette méthode de calcul est simple et permet de différencier deux types de DSO :

- Le DSO des factures non échues : celui qui concerne les factures dont la date d’échéance n’est pas encore dépassée.

- Le DSO des factures échues : celui qui concerne les retards de paiement des clients, donc au-delà du délai contractuel accordé.

Pour autant, elle comporte l’inconvénient de ne pas prendre en compte la saisonnalité ou les variations importantes du chiffre d’affaires.

2) Calculer son DSO par la méthode par épuisement (ou countback)

Cette formule de calcul du DSO permet une vision plus fine des délais de règlements de vos clients. Elle vous indique le temps réel de règlement de vos clients, en tenant compte des fluctuations de votre chiffre d’affaires liées, par exemple, à la saisonnalité. Il s’agit de déduire du montant des encours clients, le chiffre d’affaires TTC de chaque mois puis, en parallèle, d’ajouter le nombre de jours des mois correspondants, le tout jusqu’à épuisement de l’encours.

Exemple pour comprendre :

Pour le mois de janvier, votre encours client s’élève à 40 000 € TTC.

⇨ Janvier (31 jours) : Votre CA TTC est de 25 000 €. 40 000 € – 25 000 € = 15 000 €. Il reste 15 000 € d’encours clients.

⇨ Février (28 jours) : Votre CA TTC s’élève à 20 000 €. 20 000 € – 15 000 € = 5 000 €. Il reste 5 000 € d’encours clients.

⇨ Mars : Votre CA TTC est de 12 000 €. Vous divisez l’encours restant par le CA TTC du mois, puis vous multipliez le résultat par le nombre de jours dans le mois. (5 000 ÷ 12 000) x 31 = 12,9. L’encours client sera donc épuisé le 13 mars.

⇨ Calcul du DSO total : 31 jours + 28 jours + 13 jours = 72 jours.

Le délai de paiement moyen de vos clients est de 72 jours.

Bien que plus complexe, cette formule permet de calculer précisément le DSO pour l’ensemble de sa clientèle, un groupe de clients ou encore un seul client. Ainsi, vous pourrez par cette méthode, avoir une vision plus fine sur votre poste clients et définir d’un plan d’actions plus adapté à votre segmentation clients pour le piloter efficacement.

Quelle que soit l’approche que vous choisissez pour calculer votre DSO, les éléments de calcul restent les mêmes : le chiffre d’affaires, les encours clients et le nombre de jours de la période étudiée.

Importance du DSO pour votre entreprise

Le DSO est un indicateur de la santé financière de votre entreprise. Il donne des informations sur la rapidité et l’efficacité de vos process de relance et de recouvrement de créances. Si votre DSO est élevé, cela indique que les délais de paiement par vos clients sont longs.

A contrario, si votre DSO est faible, cela signifie que les factures émises sont encaissées rapidement. Plus le délai de paiement des factures par vos clients est court, plus votre besoin en fonds de roulement (BFR) est réduit. Cela signifie que vous disposez de ressources financières suffisantes pour assurer les frais courants de votre entreprise. Calculer correctement son DSO est donc indispensable pour maintenir une trésorerie adaptée aux besoins de fonctionnement de votre société.

Quelques conseils pour diminuer son DSO

Vous l’aurez compris, un DSO bas traduit la rapidité des paiements de vos clients et soulage votre trésorerie et votre besoin en fonds de roulement.

Pour diminuer son DSO, plusieurs techniques efficaces peuvent être mises en place à différents niveaux de la chaîne sales-to-cash : politique commerciale et délais de paiement accordés, politique d’acompte, type de facturation, process adv, méthodes de relance, gestion du recouvrement de créances en interne ou en externe, gestion des litiges…Si vous estimez que votre DSO est trop élevé, vous pouvez :

- Renégocier des délais de paiement plus courts avec vos clients actuels.

- Imposer des délais de paiement réduits pour chaque nouveau client.

- Émettre et envoyer vos factures le plus rapidement possible.

- Exiger un acompte dès la commande

- Proposer des avantages ou réductions pour convaincre vos clients de s’acquitter plus rapidement du montant de leurs factures.

- Relancer activement vos clients de manière régulière, systématique et rythmée dans le temps

- Identifier les litiges et les traiter plus rapidement

- Installer un processus de recouvrement des factures efficace et performant avec des actions suivies et rythmées dans le temps

Conclusion Le DSO est un bon indicateur de la santé financière d’une entreprise. Plus une entreprise se fait payer rapidement par ses clients, meilleure est sa trésorerie… tout moyen permettant l’amélioration du DSO est donc bon à prendre, y compris la prise en charge des factures impayées par un cabinet de recouvrement de créances.

Pour que vos efforts pour optimiser votre DSO restent efficaces dans le temps, surveillez son évolution régulièrement. Mettez en place des rapports complets et lisibles à suivre tous les mois par exemple.

Si malgré les stratégies mises en place pour accélérer le règlement des factures émises, vous continuez de vous heurter à des retards de paiement, voire à des impayés lorsque les factures échues n’ont toujours pas été réglées, faites appel à une société de recouvrement de créances. Les entreprises comme GESTION CREDIT EXPERT savent vous conseiller sur le pilotage de votre poste clients et prendre en charge la gestion de vos factures impayées.

Faire appel à des experts spécialisés dans le credit management est l’alternative idéale pour augmenter rapidement votre trésorerie et réduire vos risques de crédit clients.